Активни и пасивни операции на търговските банки и техните функции

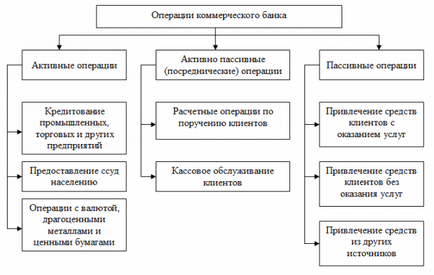

Обичайно банките е достъпно чрез своите операции. търговските банки операции са разделени в три групи: пасивен, активно и такса-посредник (извършени от името на клиента на базата на Комисията:. инкасо изчислява, факторинг, и др).

В основата на разделение банкиране в пасивни и активни вещества, е тяхното влияние върху формирането и разположението на банкови ресурси. ресурси на банката - това е сумата на паричните средства, която е достъпна на свое разположение и могат да бъдат използвани за извършване на активни операции.

Активни операции на търговските банки

Активни операции - това е работата на поставяне на банкови ресурси и тяхната роля във всяка търговска банка е много висока. Активни операции се върнат и да предоставят ликвидност на банката, т.е. позволи да се постигнат две основни цели на търговските банки. Активни операции също са важна национална икономическа значимост.

Активни операции могат да се разделят на четири вида:- парични транзакции (пари на ръка, салдата по сметки в централната банка и в кореспондентски сметки в централната банка и по кореспондентски сметки в други банки);

- операции по заеми;

- покупка на ценни книжа;

- инвестиции в дълготрайни активи (земя, сгради, оборудване).

Пасивни операции на търговските банки

Пасивна работа - тази операция за формиране на банковите ресурси, които са важни за всяка търговска банка. На първо място, както вече бе отбелязано, ресурсната база се определя до голяма степен от възможностите и обхвата на активните операции, осигуряваща получаването на доход на банката. На второ място, на стабилността на банковите ресурси, размера и структурата им са важни фактори, надеждност на банката. И накрая, цената на ресурсите, оказва влияние върху размера на печалбата на банките.

Пасивни операции са разделени в две групи:- формирането на собствените си ресурси, които принадлежат пряко до банката и не изискват погасяване.

- за набиране на средства за времето, в което привлечени средства се формират; за втората група сделки, възникват банковите пасиви (за вложителите, банки и кредитори).

Един от най-важните характеристики на структурата на пасивите на банките, в сравнение с нефинансовите предприятия, - ниския дял на собствени ресурси: обикновено 10-22%, а в нефинансовите предприятия е средно 40 до 50%. Все пак, въпреки сравнително малкия дял на собствени средства (капитал) на банката да играе много важна роля в неговата дейност. Те имат три основни функции: оперативни, безопасност и регулаторни.

Защитната функция на собствения капитал (капитал) на банката - да се запази стабилността на последния, за да се гарантира задълженията на банката към вложителите и кредиторите. Собствени средства (капитал) на банката, които действат като застраховка, гаранционен фонд, който позволява на банката да запази платежоспособността дори и в случай на неблагоприятни обстоятелства, настъпването на непредвидени разходи и загуби, които заплашват банковата ликвидност. Тъй като собственият капитал (столица) - е ресурсите, които не са предмет да се върнат, те служат като резерв за покриване на задълженията на банката. В рамките на своите собствени средства (столица) на банковите гаранции, сто процента отговорни за задълженията си. С оглед на това, можем да говорим за съществуването на обратна връзка между размера на собствения капитал (столица) на банката и нейната изложеност на риска риск. Колкото повече собствени средства (столица) на банката, толкова по-малко риск от вложителите и кредиторите, толкова по-надежден от банката.

Защитната функция на собствения капитал (капитал) на банката е тясно свързано с понятието "капиталова адекватност", т.е. способността на банката да изплати финансовите загуби, дължащи се на собствени средства (столица), без да се прибягва до кредитен ресурс. Тази способност се определя от степента, до която стойността на собствените ресурси (капитал) е адекватна, т.е. Тя отговаря на степента на риск на банковите активи, с други думи, структурата и качеството на последните. Това означава, че активите на по-голям на банката е свързано с значителен риск, толкова по-голям трябва да бъде обемът на собствени средства (столица). Ето защо, в съответствие с препоръките на съотношение на Базелския комитет за капиталова адекватност (съотношението) на банката се определя като съотношението на капитала към активите, рисково претеглените.

Регулаторна функция на собствения капитал (столица) е, че централната банка регулира дейността на търговските банки чрез управление на собствени средства (капитал) на банката. Централните банки се установи, от една страна, на минимално изискуемия капитал за получаване на лиценз за банкова дейност, и второ, коефициентът на капиталова адекватност. Освен това, както вече бе отбелязано, стойността на собствения капитал е в основата на повечето други икономически стандарти на банкови дейности, определени от централните банки.

В резултат на пасивните операции се увеличава паричната наличност пасивните сметки на банката баланс (те се вземат под внимание средства на банката, салдата по депозитни сметки на клиенти, неизплатени заеми на други банки, печалбата на банката, и т.н.). Активни операции водят до увеличаване на средствата за активни сметки (те се записват: в брой, банкови заеми, инвестиции в ценни книжа, сгради, оборудване и т.н.).

Между пасивни и активни операции на търговските банки са тясно свързани. По този начин, размера и структурата на активните сделките, които генерират приходи, до голяма степен се определя от наличните на банките ресурси. В този смисъл, пасивна операция, образувайки ресурсната база на банката, са първични по отношение на активното вещество. Чрез предоставяне на заеми, закупуване на ценни книжа, банките са принудени постоянно да следите състоянието на задължения, за да следите на сроковете за плащане на задълженията на вложителите. Ако средствата не са достатъчни, банката трябва да се откаже от изгодни оферти за продажба на по-високодоходни ценни книжа. В същото време значителна част от банковите депозити се появи на базата на активни операции в предоставянето на кредити на формуляра за безкасово. Връзката на активни и пасивни операции е отразено и във факта, че печалбите на банките зависят от банкови маржове, т.е. разликата между цената на банковите ресурси и рентабилността на активни операции.

За успешна операция на банката трябва да осигури координацията на активни и пасивни операции: от една страна, за да се избегне значително несъответствие времето на активи и пасиви, като например издаване на дългосрочни заеми, дължащи се на краткосрочни депозити; а от друга - не е фиксиран върху дългосрочни краткосрочни ресурси в размер значително надвишаващи стабилен баланс по банковите сметки, достатъчни за редовни плащания.

Има връзка между определени видове активи и пасиви. Така например, откриване на банкова сметка голям клиент е съпроводено с появата на края на редовните контакти между клиента и банката. За да не се загубят клиент, банката му дава значителен заем, да инвестират в своите ценни книжа, тя предлага разнообразие от услуги разходи, извършва действията на комисията.