Как да се справим с ДДС в случай на повреда на "опростена данъчното облагане"

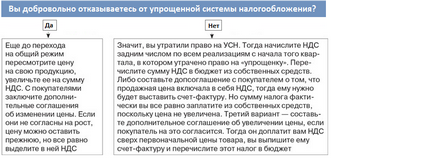

Прилагането на USN, вие не начислява ДДС върху продажбата на стоки (строителство, услуги) и не показва данък за купувачите. Тъй като преходът към общия режим за такова задължение ще получите и ще получите платец на ДДС. Това означава, че всички сделки за изпълнение на ангажимент, тъй като новата година или с квартала, който изгубил правото да използва по опростената данъчна система, подлежат на облагане с ДДС (н. 1 и 3, чл. 168 от Данъчния кодекс). Освен това, когато на прехода към доброволно общо данъчен режим, имате възможност да се подготвят за нея. Ако изтеглянето от "опростена данъчното облагане" се дължи на нарушаване на условията на неговото прилагане, не е длъжен да начислява ДДС със задна дата. Нека да видим как в тези случаи е по-добре да се действа.

Уважаеми читатели! Нашите членове говорят за това как да се реши типичен данъчни и правни въпроси, но всеки случай е уникален.

Как да се начислява ДДС на доброволни преминаване към единна система

Така че, ако все пак решите да се оттегли от опростена данъчна система, тогава знаете, че ще трябва да платите ДДС. Това означава, че продават стоката, в допълнение към цената на купувача ще представи на ДДС, както и фактура. И тогава, подадена от дължими към бюджета (н. 1 и 3, чл. 168 от Данъчния кодекс) данъка.

Ако превозът на стоки се състоя в общия режим, трябва да се начислява ДДС в бюджета, независимо от факта, че плащането от купувача е получена от USN като аванс.

Как да се начислява ДДС при принудителното преминаване към обща система

Важен момент - бившата "uproschentsev" ще бъде проблематично платена от включени собствени средства ДДС, включен в изчисляването на данъка върху доходите разходи.

Така че, ако сте готови, ако е необходимо, за да защитят интересите си в съда, натоварени с продажби, а не наложени на купувача в размер на ДДС, която сте платили за своя сметка, може да се вземе предвид в други разходи (SEC. 1, чл. 264 и стр. 19 Член . 270 от Данъчния кодекс).

Да не се плаща данък върху добавената стойност за своя сметка, колкото е възможно, ако купувачът ви се съгласи да измени споразумението, по отношение на цените. След това направете допълнително споразумение за увеличаване на разходите. да разпорежда, че от първия ден на тримесечието, в което сте загубили правото да използва опростена система, цената на стоките, увеличава количеството на ДДС.

За ДДС при продажба на стоки (строителство, услуги) имат увеличение на цената в размер на ДДС на купувача да напише фактурата и получената данъка се прехвърля към бюджета (чл. 168 от Данъчния кодекс).

Ако купувачът не е съгласен с увеличението на цените, тя все още е по-добре да се направи допълнително споразумение към договора и посочи в това, че продажната цена вече включва данък. След това ще трябва да "дръпне" на ДДС върху цената, а не го обвинят за цената, тъй като е трябвало да направи това, ако промените не допринасят изобщо. О, и не забравяйте, че, ако договорът ви да определи размера на ДДС на купувача трябва да напишете фактура (ал. 1, чл. 169 от Данъчния кодекс). Ето един пример.

Primer.Izmenenie първоначалната цена на стоката

Ако компанията не е направила промени в договора и няма да бъдат разпределени от цената на ДДС за стоки, а след това ще трябва да плащат данък в повече от продажната цена, в размер на 18000 рубли. (100 000 рубли. х 18%).